《Zerohedge》報導,今年以來投資能源類 ETF 基金的投資人們,可能將要鬱鬱寡歡。

如下圖所示,受到今年上半年國際油價大幅下跌 20% 之拖累,統計至今年五月中旬為止,SPDR 能源類股 ETF (代號: XLE) 與 S&P 500 大盤指數 (代號: SPX) 之績效相比,差距高達近 10%,意即一眾 S&P 500 能源股之表現,皆是跑輸大盤。

深藍:紐約輕原油價格走勢 淺藍:XLE 與 SPX 之績效差距 圖片來源:Goldman Sachs

而油價暴跌的壓力,早已在今年上半年直接衝擊能源股 ETF 之績效,並不太讓人意外,目前市場進一步轉為關注的是,下一個可能遭到油價拖累的商品,將會是誰?

答案是:高收益債。

由於高收益債 (俗稱垃圾債) 基金的發行端,又以能源相關企業最多,而目前能源類股 ETF 已經顯著遭到油價大跌所影響,但能源債發行量最大的高收益債,價格卻始終仍是高居不下。

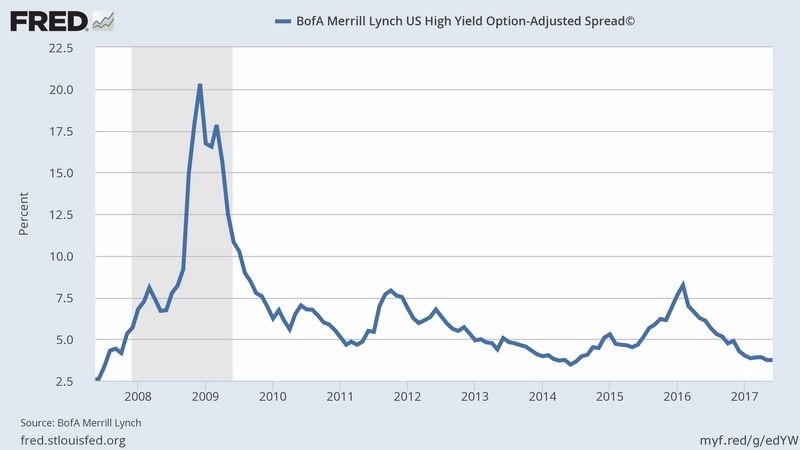

如下圖所示,此為美銀美國高收益債選擇權調整利差 (Merrill Lynch US High Yield Option-Adjusted Spread),意即為此檔高收益債與美國公債之利差,截至週二 (26 日) 為止,該利差仍然居於歷史低檔的 3.74%,顯示高收益債的價格仍是相當昂貴。

美銀美國高收益債選擇權調整利差 (2008 年至今) 圖片來源:Fred

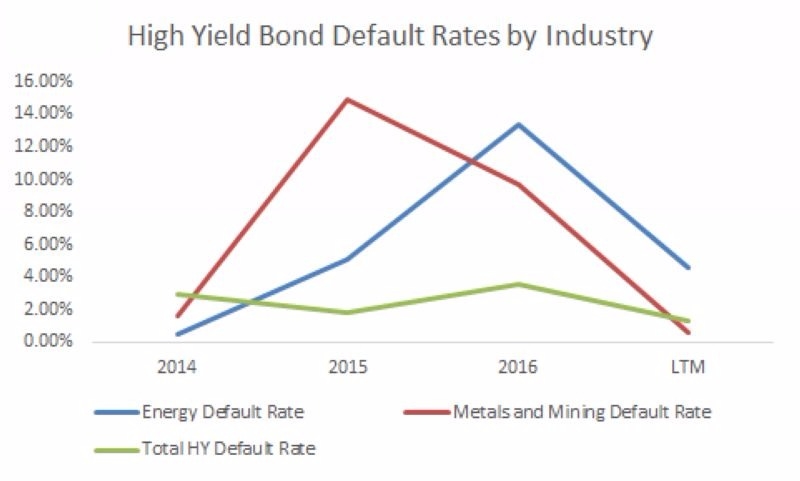

高收益債價格之所以還未出現像 SPDR 能源類股 ETF 這樣的下跌趨勢,主要是因為高收益債重點關注還是發行企業的「違約率」是否出現上升,目前美國垃圾級信評的能源企業確實尚未爆發違約潮,是故整體高收益債市場的違約率也並未攀升,成為市場投資人仍是樂意擁抱高收益債的重要原因。

藍:能源債違約率 綠:高收益債違約率 紅:基本金屬、礦業違約率 圖片來源:Peritus Asset Management

但瑞銀集團 (UBS) 對此向高收益債投資人提出警示,鑒於目前紐約輕原油 (WTI) 已跌至每桶 43 美元一線,瑞銀警告,若油價繼續下跌,拖累過去 12 個平均油價跌破每桶 40 美元,那麼估計一些垃圾級信評的能源債就將開始出現大跌風險,進而引發整體高收益債市場的拋售賣壓。